Nu ska det genomföras ännu ett intetsägande "stresstest" av de europeiska bankerna. Den europeiska banktillsynsmyndigheten EBA kommer att påbörja stresstestet i maj och presentera resultaten i slutet av oktober.

Kommer det måhända att hinna inträffa ett verkligt stresstest under tiden? Vi har den senaste tiden sett hur skakiga "tillväxtmarknader" har skapat osäkerhet på finansmarknaderna. Skulle denna marknadsbävning avta finns för de europeiska bankerna andra faror såsom t.ex. att inflationen i eurozonen är på väg mot noll efter att KPI bara steg med 0,7 procent mot 0,8 procent månaden före, vilket är mindre än hälften av ECB:s inflationsmål. Att prisinflationen blir långsammare och rentav är på väg mot deflation är en följdeffekt av den kreditdeflation som råder i euroområdet, där utlåningen till den privata sektorn (företag och hushåll) sjönk i december för tjugonde månaden i rad. Arbetslösheten är också fortsatt hög, vilket knappast driver på konsumtionen.

Nu har EBA och ECB bestämt sig för att det är en kärnprimärkapitalnivå på 5,5 procent som bankerna behöver klara vid stresstesterna. Detta är en sänkning från de 6 procent som det talades om för någon vecka sedan och betydligt lägre än de 8 procent som det talades om i oktober. Allt för att bankerna ska klara "testen".

I de stresstester som EBA genomförde 2011 tillämpades en nivå på 5 procent. Dessa stresstester får väl anses vara tämligen meningslösa eftersom två av bankerna som klarade testet, spanska Bankia och belgiska Dexia inom ett år därefter vände magen i vädret.

Årets stresstester lär vara lika menlösa som förra omgången och kan som sagt komma att förekommas av ett "skarpt stresstest".

2014-01-30

Italien: Fossila bränslen och BNP

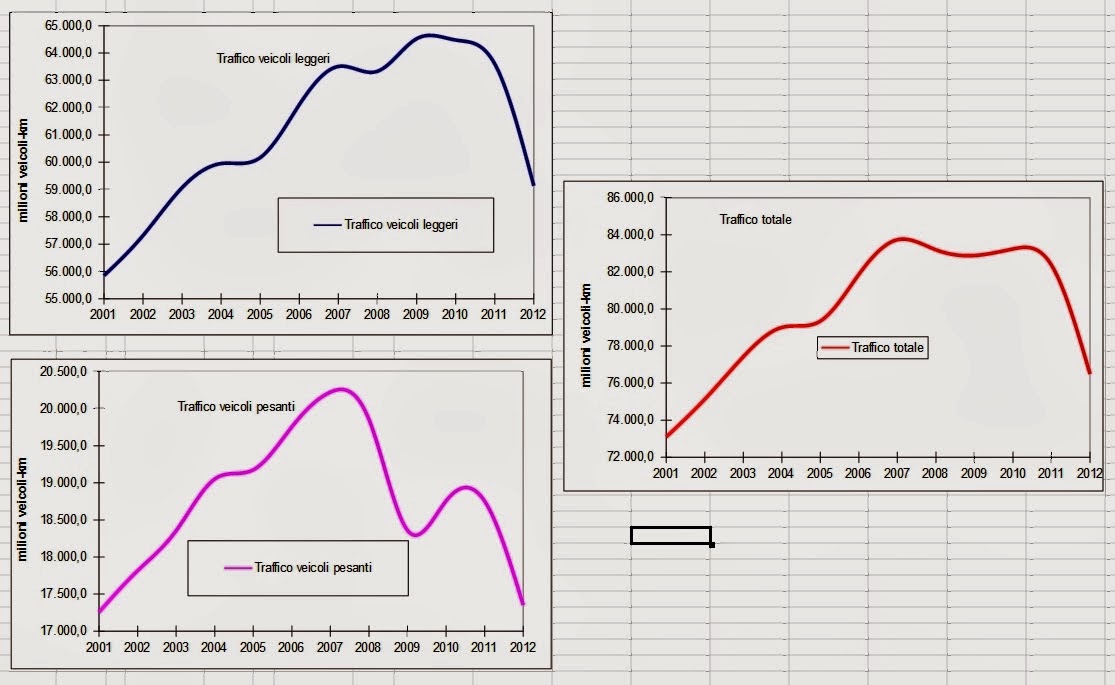

Ugo Bardi skriver om hur Italiens konsumtion av olja och gas fallit kraftigt de senaste åren. Även antalet körda fordonskilometer har inte oväntat sjunkit (för den minskade oljekonsumtionen beror inte på bränslesnålare bilar). Diagrammet längst upp till vänster visar lätta fordon (huvudsakligen bilar), längst ner till vänster visar tunga fordon (huvudsakligen lastbilar), och det högra visar totalsiffrorna.

Lastbilstrafiken har som väntat sin topp strax innan finanskrisen, medan personbilstrafiken sjunkit dramatiskt först sedan 2010. Först då har tydligen hushållen börjat känna av krisen såpass att man minskat sitt bilkörande. Tidpunkten överensstämmer ganska väl med att även gasförbrukningen började vika av nedåt, se diagrammet nedan.

Italiens BNP har dock inte fallit lika snabbt som den totala förbrukningen av fossila bränslen (se diagrammet nedan), vilket man i förstone kunde tro, då BNP är starkt kopplat till energianvändning och Italien får runt 77 procent av sin energi från fossila bränslen.

Förutom att BNP-krympningen inte varit lika kraftig som minskningen av fossila bränslen så började BNP-krympningen något år efter "peak fossil fuels" för Italien. Detta kan ha flera förklaringar. Det kan exempelvis vara så att icke-produktiva användningar av fossila bränslen slogs ut först med dyrare bränslepriser.

Lastbilstrafiken har som väntat sin topp strax innan finanskrisen, medan personbilstrafiken sjunkit dramatiskt först sedan 2010. Först då har tydligen hushållen börjat känna av krisen såpass att man minskat sitt bilkörande. Tidpunkten överensstämmer ganska väl med att även gasförbrukningen började vika av nedåt, se diagrammet nedan.

Italiens BNP har dock inte fallit lika snabbt som den totala förbrukningen av fossila bränslen (se diagrammet nedan), vilket man i förstone kunde tro, då BNP är starkt kopplat till energianvändning och Italien får runt 77 procent av sin energi från fossila bränslen.

Förutom att BNP-krympningen inte varit lika kraftig som minskningen av fossila bränslen så började BNP-krympningen något år efter "peak fossil fuels" för Italien. Detta kan ha flera förklaringar. Det kan exempelvis vara så att icke-produktiva användningar av fossila bränslen slogs ut först med dyrare bränslepriser.

Labels:

bilism,

bnp,

gas,

italien,

olja,

oljeberoende,

transporter

2014-01-29

Investera i Frankrike?

Via Mish läser jag om hur utländska investerare verkar allt mindre villiga att investera i Frankrike. Trots att utländska investeringar i EU som helhet ökade från 2012 till 2013, så minskade investeringarna i Frankrike med 77 procent till 5,7 miljarder dollar. År 2007 var utlandsinvesteringar i Frankrike vid sin topp på 96 miljarder dollar. Förra året var det sämsta sedan 1987!

Detta i motsats till Tyskland där utländska investeringar förra året nästan fyrfaldigades till 32 miljarder dollar. Utländska investeringar i Italien, Belgien, Nederländerna och Irland steg också. Till och med i krisande Spanien steg utländska investeringar förra året med 37 procent till 37 miljarder dollar.

Det ser alltså ut som om investerarna inte har särskilt stort förtroende för Frankrike, ett land som försöker låtsas vara ledande i EU tillsammans med Tyskland, men som egentligen har en ganska rutten ekonomi och snart riskerar att hamna i samma klass som Italien eller Spanien. Se till exempel hur Frankrikes budgetunderskott och statsskuld ser ut - alla år sedan 2008 har franska staten haft underskott som varit större än den av EU stadgade gränsen på 3 procent av BNP. Eller se på arbetslöshetskartan över EU, där Frankrike är mer likt Italien eller Polen än Tyskland eller Sverige.

Detta i motsats till Tyskland där utländska investeringar förra året nästan fyrfaldigades till 32 miljarder dollar. Utländska investeringar i Italien, Belgien, Nederländerna och Irland steg också. Till och med i krisande Spanien steg utländska investeringar förra året med 37 procent till 37 miljarder dollar.

Det ser alltså ut som om investerarna inte har särskilt stort förtroende för Frankrike, ett land som försöker låtsas vara ledande i EU tillsammans med Tyskland, men som egentligen har en ganska rutten ekonomi och snart riskerar att hamna i samma klass som Italien eller Spanien. Se till exempel hur Frankrikes budgetunderskott och statsskuld ser ut - alla år sedan 2008 har franska staten haft underskott som varit större än den av EU stadgade gränsen på 3 procent av BNP. Eller se på arbetslöshetskartan över EU, där Frankrike är mer likt Italien eller Polen än Tyskland eller Sverige.

Sydafrika nästa efter Turkiet

Nu börjar det hända saker - Sydafrikas centralbank höjer räntan för första gången sedan sommaren 2008, med 0,5 procentenheter till 5,5 procent. Dessutom helt överraskande, inga analytiker förutspådde detta, utan väntade sig oförändrad styrränta. Den sydafrikanska valutan rand försvagades åter efter beskedet.

Detta kommer mindre än 24 timmar efter att Turkiet chockhöjde räntan, vilket hade en viss effekt i omkring 15 timmar, fram tills den turkiska liran åter var tillbaks på samma punkt som innan räntehöjningen och nu är ännu svagare.

Sydafrika tillhör enligt de faktorer som ZeroHedge såg på igår de mest sårbara länderna, strax efter Turkiet och strax före Indien och Indonesien. Även den indiska valutan rupee har försvagats idag och närmar sig nivån innan Indiens räntehöjning igår.

Sydafrikas svagheter är för det första att man liksom Turkiet har ett underskott i bytesbalansen sedan 2003, vilket snabbt blivit värre 2011-2013. För det andra har landet haft ett ganska stort underskott i statsfinanserna de senaste fyra åren. BNP växer inte särskilt snabbt - bara runt 2 procent per år. Ingen "tillväxtmarknad" precis. valutan har försvagats de senaste två och ett halvt åren.

Så nu väntar vi på att Indiens rupee och Indonesiens rupiah ska försvagas ännu mer. Det ser alltså ut som om en valutakris kan bli vad som sätter igång nästa finanskris. Minns ni 1998?

Men det här gäller ju bara några avlägsna länder, eller hur? Ingen risk att Sverige drabbas i dagens globaliserade ekonomi, va?

Detta kommer mindre än 24 timmar efter att Turkiet chockhöjde räntan, vilket hade en viss effekt i omkring 15 timmar, fram tills den turkiska liran åter var tillbaks på samma punkt som innan räntehöjningen och nu är ännu svagare.

Sydafrika tillhör enligt de faktorer som ZeroHedge såg på igår de mest sårbara länderna, strax efter Turkiet och strax före Indien och Indonesien. Även den indiska valutan rupee har försvagats idag och närmar sig nivån innan Indiens räntehöjning igår.

Sydafrikas svagheter är för det första att man liksom Turkiet har ett underskott i bytesbalansen sedan 2003, vilket snabbt blivit värre 2011-2013. För det andra har landet haft ett ganska stort underskott i statsfinanserna de senaste fyra åren. BNP växer inte särskilt snabbt - bara runt 2 procent per år. Ingen "tillväxtmarknad" precis. valutan har försvagats de senaste två och ett halvt åren.

Så nu väntar vi på att Indiens rupee och Indonesiens rupiah ska försvagas ännu mer. Det ser alltså ut som om en valutakris kan bli vad som sätter igång nästa finanskris. Minns ni 1998?

Men det här gäller ju bara några avlägsna länder, eller hur? Ingen risk att Sverige drabbas i dagens globaliserade ekonomi, va?

Labels:

finanskris,

indien,

indonesien,

sydafrika,

turkiet,

valutakurs

Turkiets chockhöjning - global men kortvarig effekt

Igår kväll skrev jag om hur Turkiets centralbank chockhöjde styrräntan från 4,5 till 10,0 procent. Detta gjorde att den turkiska liran förstärktes från 2,25 lira/dollar till som lägst 2,16. Nu har den dock nästan återtagit sin gamla nivå, då den närmar sig 2,14 lira/dollar. Den viktigaste nivån är dock de 2,38 lira/dollar som noterades som sämst häromdagen. Skulle den nivån åter passeras ser det illa ut med förtroendet för Turkiets ekonomi och i förlängningen för övriga tillväxtländer.

Turkiets räntehöjning gav en global effekt då den japanska yenen försvagades och aktiemarknaderna steg. Även den sydafrikanska valutan rand förstärktes snabbt, men har redan idag åter försvagats till sämre än de nivåer som rådde igår. Den indiska valutan rupee hade redan stärkts igår av Indiens mer måttliga räntehöjning. Argentinas peso påverkades däremot inte särskilt, då landet har sina alldeles egna orsaker till dåligt förtroende.

Nu är det ikväll dags för nytt besked från den amerikanska centralbanken Federal Reserve, vilket lär avgöra fortsättningen. Kommer Fed att trappa ner på tillgångsköpen? Isåfall blir det också utför för "tillväxtmarknaderna". Annars kan vi kanske får se några dagars stabiliseringspaus på de finansiella marknaderna innan verkligheten åter gör sig påmind. Låt mig gissa att Fed kommer att vara mycket försiktiga i sitt uttalande ikväll och vänta lite med att trappa ner tillgångsköpen - de vill inte störa redan oroliga marknader mer än nödvändigt.

Vad vi ser är att de globala finansmarknaderna behöver ständigt återkommande "fixar" för att hålla sig uppe.

Turkiets räntehöjning gav en global effekt då den japanska yenen försvagades och aktiemarknaderna steg. Även den sydafrikanska valutan rand förstärktes snabbt, men har redan idag åter försvagats till sämre än de nivåer som rådde igår. Den indiska valutan rupee hade redan stärkts igår av Indiens mer måttliga räntehöjning. Argentinas peso påverkades däremot inte särskilt, då landet har sina alldeles egna orsaker till dåligt förtroende.

Nu är det ikväll dags för nytt besked från den amerikanska centralbanken Federal Reserve, vilket lär avgöra fortsättningen. Kommer Fed att trappa ner på tillgångsköpen? Isåfall blir det också utför för "tillväxtmarknaderna". Annars kan vi kanske får se några dagars stabiliseringspaus på de finansiella marknaderna innan verkligheten åter gör sig påmind. Låt mig gissa att Fed kommer att vara mycket försiktiga i sitt uttalande ikväll och vänta lite med att trappa ner tillgångsköpen - de vill inte störa redan oroliga marknader mer än nödvändigt.

Vad vi ser är att de globala finansmarknaderna behöver ständigt återkommande "fixar" för att hålla sig uppe.

Labels:

centralbanker,

federal reserve,

sydafrika,

turkiet,

valutakurs

2014-01-28

Turkiet chockhöjer räntan

Marknaderna hade förväntat sig att den turkiska centralbanken skulle höja styrräntan med runt 2 procentenheter på ett extrainsatt möte idag, men det blev istället en verklig chockhöjning. Styrräntan höjdes med 5,5 procentenheter till 10 procent. Utlåningsräntan höjdes med 4,25 procentenheter till 12 procent. Detta har i alla fall för tillfället varit tillräckligt för att abrupt vända den turkiska lirans fallande trend. Frågan är bara vad denna brutala höjning av räntan får för effekt på den turkiska ekonomin. Som jag skrev nyligen så är Turkiet på väg mot en ekonomisk baksmälla. Många företag har stora lån från utlandet, som blev farliga när valutan föll i värde. Nu har centralbanken bromsat upp valutafallet, men till priset av betydligt högre inhemskt ränteläge. Frågan är vilket som är värst.

Den som är tillräckligt gammal minns förstås hur vår svenska Riksbank chockhöjde räntan hösten 1992 i ett försök att försvara kronkursen. Detta misslyckades till slut, kronan fick släppas fri och föll därefter. Kommer det turkiska försöket att bromsa upp valutafallet också att misslyckas till slut? Lite tidigt att uttala sig om, men risken verkar definitivt inte försumbar.

Hos ZeroHedge läser jag också om en undersökning av vilka som är de mest riskfyllda "tillväxtmarknaderna" utifrån ett antal indikatorer. Turkiet är absolut värst sett till högt underskott i bytesbalansen i kombination med liten valutareserv i förhållande till mängden kortfristiga utlandslån. Sydafrika, Indien och Indonesien ligger också ganska dåligt till enligt dessa indikatorer.

Den som är tillräckligt gammal minns förstås hur vår svenska Riksbank chockhöjde räntan hösten 1992 i ett försök att försvara kronkursen. Detta misslyckades till slut, kronan fick släppas fri och föll därefter. Kommer det turkiska försöket att bromsa upp valutafallet också att misslyckas till slut? Lite tidigt att uttala sig om, men risken verkar definitivt inte försumbar.

Hos ZeroHedge läser jag också om en undersökning av vilka som är de mest riskfyllda "tillväxtmarknaderna" utifrån ett antal indikatorer. Turkiet är absolut värst sett till högt underskott i bytesbalansen i kombination med liten valutareserv i förhållande till mängden kortfristiga utlandslån. Sydafrika, Indien och Indonesien ligger också ganska dåligt till enligt dessa indikatorer.

Labels:

centralbanker,

indien,

indonesien,

ränta,

sydafrika,

turkiet,

valutakurs

Kaliforniens torka i talande bilder

En läsare har tipsat om två bilder som illustrerar vidden av torkan i Kalifornien, som jag skrev om i fredags. Bilderna kommer från NASA och är satellitbilder över Kalifornien samt angränsande delar av Nevada, Arizona och Utah, tagna 18 januari 2013 respektive 18 januari 2014.

Januari 2013:

Januari 2014:

Notera för det första hur oerhört mycket mindre snö det är i Sierra Nevada, Kaskadbergen och kustbergen. Kalifornien får omkring en tredjedel av sitt vatten från smältvatten från snö i bergen. I år är det bara omkring 20 procent så mycket snö som normalt.

Notera för det andra hur brunt det är väster om Sierra Nevada - hela den centrala dalen, det stora jordbruksområdet som i januari 2013 till stor del var grönaktig av växande grödor, är nu till största delen brunt. Även kullarna utåt kusten från San Francisco och söderut är ganska bruna under en årstid när de borde vara gröna.

Januari 2013:

Januari 2014:

Notera för det första hur oerhört mycket mindre snö det är i Sierra Nevada, Kaskadbergen och kustbergen. Kalifornien får omkring en tredjedel av sitt vatten från smältvatten från snö i bergen. I år är det bara omkring 20 procent så mycket snö som normalt.

Notera för det andra hur brunt det är väster om Sierra Nevada - hela den centrala dalen, det stora jordbruksområdet som i januari 2013 till stor del var grönaktig av växande grödor, är nu till största delen brunt. Även kullarna utåt kusten från San Francisco och söderut är ganska bruna under en årstid när de borde vara gröna.

Skogsmarkspriserna fortsätter sjunka

Skogsmarkspriserna steg 2003-2011 kraftigt, vilket hänger samman med den allmänna fastighetsprisutvecklingen i Sverige, underblåst av sjunkande räntor. Det har lett till att skogspriserna i större delen av Sverige hamnat på nivåer som inte kan motiveras av virkes- och vedpriserna. Cornucopia kan det där med skog bättre än jag och skrev i somras så här:

Observera att diagrammet endast visar den relativa utvecklingen - markpriserna kan redan i diagrammets början ha varit för höga i förhållande till virkespriserna.

Med tanke på prisnivån på skogsmark är det intressant att notera att skogsmarkspriserna sjunkit under både 2012 och 2013. Detta enligt statistik från LRF Konsult. Snittpriset föll för hela landet med cirka 7 procent, för Norrland med 12 procent och för södra Sverige med 5 procent.

Inte oväntat har prisnedgången lett till "en trögare marknad där säljare och köpare har haft svårt att komma överens om prisnivåerna". Det brukar gå så när fastighetspriser sjunker - vi har även sett det vad gäller Norges bostadsmarknad.

Köper man skog till dessa priser i södra Sverige betalar man alltså mer för skogen än vad man får ut av den brutto om 100% av det avverkas som timmer. Från detta ska avverkningskostnader dras så nettot blir ännu lägre, samt det faktum att all skogskubik inte blir timmer. Ett köp av skog i södra Sverige kan idag bara motiveras av att man hittar en greater fool att sälja till dyrare vid ett senare tillfälle och det hela handlar alltså om en spekulationsbubbla.Intressant i sammanhanget är också en studie från 2012 med titeln "Vad påverkar marknadsvärdet på en skogsfastighet? - En statistisk analys av markvärdet". Denna studie visar att "kapitaltätheten har positiv inverkan på markvärdet, en faktor som beskriver befolkningskoncentration och betalningsförmåga i ett område". Priserna på skogsmark drivs alltså av folks vilja att äga skog samt deras betalningsförmåga, inte av rimliga företagsekonomiska kalkyler. Som vi vet har betalningsförmågan (till stor del med lånade pengar) varit god de senaste årtiondena i Sverige. I den uppsatsen hittade jag också följande diagram som visar hur skogspriserna avvikit från virkesprisernas utveckling de senaste åren.

Sunda skogsmarkspriser ligger under massavedsnivå, eller idag högst 300:- SEK per m3sk. Räkna med minst 20% i avverknings- eller gallringskostnad (i vissa fall upp mot 100% i gallringskostnad) och sedan ska man även röja och plantera om man sitter fast i skogsbolagens klor och propaganda.

Jag skulle säga att 200:- SEK per m3sk för skog är ett acceptabelt pris som kan försvaras företagsekonomiskt.

Observera att diagrammet endast visar den relativa utvecklingen - markpriserna kan redan i diagrammets början ha varit för höga i förhållande till virkespriserna.

Med tanke på prisnivån på skogsmark är det intressant att notera att skogsmarkspriserna sjunkit under både 2012 och 2013. Detta enligt statistik från LRF Konsult. Snittpriset föll för hela landet med cirka 7 procent, för Norrland med 12 procent och för södra Sverige med 5 procent.

Inte oväntat har prisnedgången lett till "en trögare marknad där säljare och köpare har haft svårt att komma överens om prisnivåerna". Det brukar gå så när fastighetspriser sjunker - vi har även sett det vad gäller Norges bostadsmarknad.

Vid ett trendbrott som leder till lägre priser anammar köpare detta absolut snabbast. Säljare tenderar att sträva efter att få lika bra betalt som innan trenden bröts. Detta skapar ett läge med en trögare marknad med längre försäljningstider där köparnas och säljarnas förväntan på slutpris inte möts.Eftersom LRF Konsult är ett mäklarföretag måste de dock vara obändiga "optimister" vad gäller priserna:

vi har en försiktigt optimistisk inställning inför prisutvecklingen på skogsmark under 2014.Förutsägelserna från LRF Konsult vad gäller skogspriserna under 2012 och 2013 har inte stämt med verkligheten, så varför skulle de göra det nu? Jag tror snarast att priserna fortsätter att sjunka, nu när luften väl börjat gå ur sufflén. De påpekar också hur bra investering skogsmark varit på längre sikt:

Den som köpte en skogsfastighet för tio år sedan har dock fortfarande gjort en bra affär då den reala uppgången har varit hela 70 procent för hela riketJavisst, den som köpte för tio år sedan gjorde en bra affär, men reala priser stiger som bekant inte för evigt och nu har de börjat sjunka. En liten försmak av vad som troligen kommer att hända även på den svenska bostadsmarknaden.

2014-01-25

Media vaknar så smått om Kalifornien

Vanliga riksmedia har idag uppfattat att det råder katastroftorka i Kalifornien, men har inte riktigt fått konsekvenserna klart för sig, som jag skrev om igår. Det handlar om en av USA:s och världens viktigaste ekonomier, stor som ett större EU-land, som ser ut att komma lida av mycket allvarlig torka åtminstone året ut.

"65 procent av odlingsmarken är bevattnad. Normalt skulle jordbrukarna ha varit klara med vårsådden nu, men istället läggs marken i träda" skriver SR, men verkar inte veta att detta drabbar större delen av USA:s grönsaksproduktion samt en hel del av dess fruktodling.

"65 procent av odlingsmarken är bevattnad. Normalt skulle jordbrukarna ha varit klara med vårsådden nu, men istället läggs marken i träda" skriver SR, men verkar inte veta att detta drabbar större delen av USA:s grönsaksproduktion samt en hel del av dess fruktodling.

2014-01-24

Argentina och Venezuela igen

Plötsligt har det brutit ut kraftiga valutarörelser på världsmarknaderna. Vad gäller de stora världsvalutorna så har den japanska yenen stärkts med över två procent mot dollarn och 1,5 procent mot euron. Yenen ser därmed ut att ha brutit den försvagningstrend som rått sedan i höstas.

Värre är det för flera "tillväxtländer" som redan har haft problem. Rubrikerna idag gäller framförallt den argentinska peson, som igår föll över 11 procent mot USA-dollarn. Det senaste utbrottet kommer efter en lång tids försvagning - i januari 2012 gick det enligt den officiella kursen 4,30 peso per dollar, och i onsdags 6,93 peso per dollar. Nu skuttade den alltså iväg till 7,95 peso per dollar. Kursen på svarta marknaden ligger dock runt 13 peso per dollar - det finns alltså en bra bit kvar för den officiella pesokursen att försvagas.

Argentina har på olika sätt - genom kapitalkontroller och valutainterventioner - försökt att hålla pesoförsvagningen stången. Detta har lett till att landets valutareserv krympt från 52 miljarder dollar 2011 till 29 miljarder idag. Lär sig centralbankerna aldrig av historien att interventioner för att stoppa valutaförsvagning inte fungerar? Det enda som händer är att valutareserven urholkas och att därmed förtroendet för landets valuta försämras ytterligare.

För snart ett år sedan skrev jag om Argentina, ekonomin och energin - läs det för att förstå bakgrunden till vad som händer nu. Bland annat har Argentinas oljeexport minskat kraftigt på grund av att landet passerat sin produktionstopp samtidigt som den inhemska förbrukningen stigit. Argentina importerar numera också en hel del gas, eftersom gasutvinningen toppade 2006, men förbrukningen har fortsatt att öka. Detta tynger förstås en redan ansträngd ekonomi.

Krisen för Argentinas valuta äger rum trots att landet har ett exportöverskott - den beror på andra faktorer, bland annat misslyckad politik och sviterna efter statsbankrutten 2002. Denna kris finns i färskt minne hos befolkningen och lär påverka hur de agerar vid förnyad valutakris. Det pågår en kapitalflykt från landet som kan ta fart vid en kris. Förtroendet för de styrande är lågt - den verkliga inflationen är exempelvis betydligt högre än de officiella siffrorna. 2012 var den officiella inflationstakten drygt 10 procent, medan oberoende bedömare ansåg att den verkliga takten låg runt 25 procent. För 2013 var det värre - den officiella inflationen var 13 procent, medan den verkliga takten låg runt 28 procent.

Argentinas grannland Brasilien fick se sin valuta "smittad" av Argentinas och realen har tappat omkring tre procent mot dollarn sedan i måndags.

Även andra "krisande tillväxtländer" har drabbats av fallande valutor. Turkiet, var ekonomiska baksmälla jag skrev om häromdagen, har fått se sin lira tappa 3,5 procent mot dollarn under denna vecka.

Ett kapitel för sig är förstås Venezuela, som häromdagen införde nya dollarkurser. För prioriterade varor såsom livsmedel och mediciner sattes kursen till 6,30 bolivar per dollar (mot tidigare 4,30) och 11,30 bolivar per dollar för icke prioriterad import. Trots den brutala devalveringen på 44 procent ligger kursen långt ifrån de 76,19 bolivar per dollar som gäller på den svarta marknaden.

Venezuela har en årlig inflationstakt på över 50 procent och priskontroller som orsakar brist på många basvaror såsom toalettpapper och mat. Priskontrollerna har lett till en omfattande smuggling till grannlandet Colombia, där exempelvis ris kan säljas till tio gånger så högt pris. Prisskillnaden är så stor att det lönar sig väl att betala stora mutor för att soldaterna som ska kontrollera gränsen ska se genom fingrarna med den varukaravan som går ut ur landet. Priskontrollerna var avsedda att ge venezolanerna tillgång till billig mat, men har alltså istället lett till en bristsituation. Läs även vad jag skrev om Venezuela i november.

De så kallade "tillväxtmarknaderna" kommer troligen inte att ses som attraktiva investeringsalternativ framöver.

Värre är det för flera "tillväxtländer" som redan har haft problem. Rubrikerna idag gäller framförallt den argentinska peson, som igår föll över 11 procent mot USA-dollarn. Det senaste utbrottet kommer efter en lång tids försvagning - i januari 2012 gick det enligt den officiella kursen 4,30 peso per dollar, och i onsdags 6,93 peso per dollar. Nu skuttade den alltså iväg till 7,95 peso per dollar. Kursen på svarta marknaden ligger dock runt 13 peso per dollar - det finns alltså en bra bit kvar för den officiella pesokursen att försvagas.

Argentina har på olika sätt - genom kapitalkontroller och valutainterventioner - försökt att hålla pesoförsvagningen stången. Detta har lett till att landets valutareserv krympt från 52 miljarder dollar 2011 till 29 miljarder idag. Lär sig centralbankerna aldrig av historien att interventioner för att stoppa valutaförsvagning inte fungerar? Det enda som händer är att valutareserven urholkas och att därmed förtroendet för landets valuta försämras ytterligare.

För snart ett år sedan skrev jag om Argentina, ekonomin och energin - läs det för att förstå bakgrunden till vad som händer nu. Bland annat har Argentinas oljeexport minskat kraftigt på grund av att landet passerat sin produktionstopp samtidigt som den inhemska förbrukningen stigit. Argentina importerar numera också en hel del gas, eftersom gasutvinningen toppade 2006, men förbrukningen har fortsatt att öka. Detta tynger förstås en redan ansträngd ekonomi.

Krisen för Argentinas valuta äger rum trots att landet har ett exportöverskott - den beror på andra faktorer, bland annat misslyckad politik och sviterna efter statsbankrutten 2002. Denna kris finns i färskt minne hos befolkningen och lär påverka hur de agerar vid förnyad valutakris. Det pågår en kapitalflykt från landet som kan ta fart vid en kris. Förtroendet för de styrande är lågt - den verkliga inflationen är exempelvis betydligt högre än de officiella siffrorna. 2012 var den officiella inflationstakten drygt 10 procent, medan oberoende bedömare ansåg att den verkliga takten låg runt 25 procent. För 2013 var det värre - den officiella inflationen var 13 procent, medan den verkliga takten låg runt 28 procent.

Argentinas grannland Brasilien fick se sin valuta "smittad" av Argentinas och realen har tappat omkring tre procent mot dollarn sedan i måndags.

Även andra "krisande tillväxtländer" har drabbats av fallande valutor. Turkiet, var ekonomiska baksmälla jag skrev om häromdagen, har fått se sin lira tappa 3,5 procent mot dollarn under denna vecka.

Ett kapitel för sig är förstås Venezuela, som häromdagen införde nya dollarkurser. För prioriterade varor såsom livsmedel och mediciner sattes kursen till 6,30 bolivar per dollar (mot tidigare 4,30) och 11,30 bolivar per dollar för icke prioriterad import. Trots den brutala devalveringen på 44 procent ligger kursen långt ifrån de 76,19 bolivar per dollar som gäller på den svarta marknaden.

Venezuela har en årlig inflationstakt på över 50 procent och priskontroller som orsakar brist på många basvaror såsom toalettpapper och mat. Priskontrollerna har lett till en omfattande smuggling till grannlandet Colombia, där exempelvis ris kan säljas till tio gånger så högt pris. Prisskillnaden är så stor att det lönar sig väl att betala stora mutor för att soldaterna som ska kontrollera gränsen ska se genom fingrarna med den varukaravan som går ut ur landet. Priskontrollerna var avsedda att ge venezolanerna tillgång till billig mat, men har alltså istället lett till en bristsituation. Läs även vad jag skrev om Venezuela i november.

De så kallade "tillväxtmarknaderna" kommer troligen inte att ses som attraktiva investeringsalternativ framöver.

Labels:

argentina,

inflation,

priskontroll,

valutakurs,

venezuela

Torkan i Kalifornien och grönsakerna

Detta skrivs inte heller om i svenska media, men är mycket allvarligt: Kalifornien har drabbats av den värsta torkan sedan mätningarna började 1840. På kartan nedan från US Drought Monitor kan ni se omfattningen.

Notera att det står L för "long-term" vad gäller torkan över i princip hela västra halvan av USA. Särskilt illa drabbat är som synes Kalifornien.

Torkan har lett till stora skogsbränder, vattenreservoarerna är på mycket låga nivåer och jordbruket har drabbats hårt. Förutom att det fallit väldigt lite regn i delstaten är det också ovanligt lite snö uppe i bergen (under 20 procent av det normala), vilket inte bådar gott för fortsättningen av året, då snöavsmältningen i bergen står för en stor del av flödena under sommarhalvåret. Det är under vintern som vattenreserverna ska byggas upp, men nu sker inte det. Meteorologerna säger att nederbördsbristen beror på en högtrycksrygg som envist ligger kvar utanför kusten sedan tretton månader och blockerar inkommande regnväder. Nederbörden är under 20 procent av det normala. Om inte vädermönstret ändras snart kan det bli så att konstbevattningen i Kalifornien i år bara får tillgång till 5 procent av den normala vattenmängden.

Torkan kommer också att öka användningen av det redan överutnyttjade grundvattnet. Kalifornien behöver mycket vatten. En åttondel av USA:s jordbruksproduktion kommer från delstaten och är till stor del beroende av konstbevattning - jordbruket använder omkring 80 procent av delstatens vatten. Där bor också 38,2 miljoner invånare. Befolkningen har ökat snabbt - 1930 bodde endast 5,6 miljoner där. Klarar Kalifornien i längden så många invånare? Kanske var 1800- och 1900-talen en sällsynt gynnsam period i delstatens klimathistoria och klimatet återgår nu kanske till ett torrare läge som kan vara i decennier.

Orten Willits i Mendocino county i norra delen av delstaten med 5000 invånare har infört vattenransonering, vilket ofta kan ske under sommaren, men är ytterst ovanligt under vinterhalvåret. Det lär bli fler orter som tvingas till vattenransonering framöver.

Nu drabbar Kaliforniens torka inte bara delstaten själv, utan indirekt även resten av USA, då produktionen av de flesta grönsaker och många frukter är extremt koncentrerad dit. USA kommer alltså troligen att drabbas av den dåliga sortens inflation då priserna på många matvaror kan stiga kraftigt (och redan har gjort det i många fall).

I Kalifornien odlas 99 procent av USA:s kronärtskockor, 44 procent av sparrisen, en femtedel av kålen, två tredjedelar av morötterna, hälften av paprikan, 89 procent av blomkålen, 94 procent av broccolin, 95 procent av sellerin, över 80 procent av salladen, 83 procent av den färska spenaten, en tredjedel av de färska tomaterna samt 95 procent av tomaterna för konserver.

Vad gäller frukt och nötter så står Kalifornien för 86 procent av USA:s citroner, en fjärdedel av apelsinerna, 90 procent av avocadon, 84 procent av persikorna, 88 procent av jordgubbarna, 97 procent av plommonen, samt över 90 procent av vindruvorna, mandlarna och valnötterna!

Det ser ut som om amerikanernas mathållning kan bli betydligt mindre variationsrik.

Här ser man hur stordrift och specialisering ger ett mycket sårbart samhälle. Hade produktionen av grönsaker och frukt varit mer jämnt fördelad över USA hade man inte fått lika stora problem om en del av landet drabbats av torka. Nu blir det istället så att odlingen av olika grödor koncentreras till de områden där det är absolut mest lönsamt. De flesta av de grönsaker och frukter jag räknat upp ovan kan odlas i stora delar av USA, men inte lika lönsamt som i Kalifornien (innan torkan). Konkurrensen och billiga transporter har därför gjort att grönsaks- och fruktodlare i övriga landet slagits ut.

En rimlig gissning är att hemodling av grönsaker och frukt kommer att öka starkt i popularitet i USA. Höga priser på dessa varor kommer att göra husbehovsodling betydligt mer attraktivt och när en allt större andel av befolkningen står utanför arbetsmarknaden finns också för många tid att lägga på trädgården. Presidenthustrun Michelle Obamas grönsaksodling i Vita Husets trädgård ligger verkligen i tiden.

Vilken påverkan en brist på grönsaker och frukt i USA kommer att få i resten av världen är svårt att sia om. Grannländerna Kanada och Mexiko kommer definitivt att drabbas. Men kommer amerikanska grossister även att köpa upp dem på andra marknader och flygfrakta dem till USA? Med höga priser i USA kan kalkylen bli lönsam. Isåfall drabbas även resten av världen av högre priser på frukt, grönt och nötter.

Notera att det står L för "long-term" vad gäller torkan över i princip hela västra halvan av USA. Särskilt illa drabbat är som synes Kalifornien.

Torkan har lett till stora skogsbränder, vattenreservoarerna är på mycket låga nivåer och jordbruket har drabbats hårt. Förutom att det fallit väldigt lite regn i delstaten är det också ovanligt lite snö uppe i bergen (under 20 procent av det normala), vilket inte bådar gott för fortsättningen av året, då snöavsmältningen i bergen står för en stor del av flödena under sommarhalvåret. Det är under vintern som vattenreserverna ska byggas upp, men nu sker inte det. Meteorologerna säger att nederbördsbristen beror på en högtrycksrygg som envist ligger kvar utanför kusten sedan tretton månader och blockerar inkommande regnväder. Nederbörden är under 20 procent av det normala. Om inte vädermönstret ändras snart kan det bli så att konstbevattningen i Kalifornien i år bara får tillgång till 5 procent av den normala vattenmängden.

Torkan kommer också att öka användningen av det redan överutnyttjade grundvattnet. Kalifornien behöver mycket vatten. En åttondel av USA:s jordbruksproduktion kommer från delstaten och är till stor del beroende av konstbevattning - jordbruket använder omkring 80 procent av delstatens vatten. Där bor också 38,2 miljoner invånare. Befolkningen har ökat snabbt - 1930 bodde endast 5,6 miljoner där. Klarar Kalifornien i längden så många invånare? Kanske var 1800- och 1900-talen en sällsynt gynnsam period i delstatens klimathistoria och klimatet återgår nu kanske till ett torrare läge som kan vara i decennier.

Orten Willits i Mendocino county i norra delen av delstaten med 5000 invånare har infört vattenransonering, vilket ofta kan ske under sommaren, men är ytterst ovanligt under vinterhalvåret. Det lär bli fler orter som tvingas till vattenransonering framöver.

Nu drabbar Kaliforniens torka inte bara delstaten själv, utan indirekt även resten av USA, då produktionen av de flesta grönsaker och många frukter är extremt koncentrerad dit. USA kommer alltså troligen att drabbas av den dåliga sortens inflation då priserna på många matvaror kan stiga kraftigt (och redan har gjort det i många fall).

I Kalifornien odlas 99 procent av USA:s kronärtskockor, 44 procent av sparrisen, en femtedel av kålen, två tredjedelar av morötterna, hälften av paprikan, 89 procent av blomkålen, 94 procent av broccolin, 95 procent av sellerin, över 80 procent av salladen, 83 procent av den färska spenaten, en tredjedel av de färska tomaterna samt 95 procent av tomaterna för konserver.

Vad gäller frukt och nötter så står Kalifornien för 86 procent av USA:s citroner, en fjärdedel av apelsinerna, 90 procent av avocadon, 84 procent av persikorna, 88 procent av jordgubbarna, 97 procent av plommonen, samt över 90 procent av vindruvorna, mandlarna och valnötterna!

Det ser ut som om amerikanernas mathållning kan bli betydligt mindre variationsrik.

Här ser man hur stordrift och specialisering ger ett mycket sårbart samhälle. Hade produktionen av grönsaker och frukt varit mer jämnt fördelad över USA hade man inte fått lika stora problem om en del av landet drabbats av torka. Nu blir det istället så att odlingen av olika grödor koncentreras till de områden där det är absolut mest lönsamt. De flesta av de grönsaker och frukter jag räknat upp ovan kan odlas i stora delar av USA, men inte lika lönsamt som i Kalifornien (innan torkan). Konkurrensen och billiga transporter har därför gjort att grönsaks- och fruktodlare i övriga landet slagits ut.

En rimlig gissning är att hemodling av grönsaker och frukt kommer att öka starkt i popularitet i USA. Höga priser på dessa varor kommer att göra husbehovsodling betydligt mer attraktivt och när en allt större andel av befolkningen står utanför arbetsmarknaden finns också för många tid att lägga på trädgården. Presidenthustrun Michelle Obamas grönsaksodling i Vita Husets trädgård ligger verkligen i tiden.

Vilken påverkan en brist på grönsaker och frukt i USA kommer att få i resten av världen är svårt att sia om. Grannländerna Kanada och Mexiko kommer definitivt att drabbas. Men kommer amerikanska grossister även att köpa upp dem på andra marknader och flygfrakta dem till USA? Med höga priser i USA kan kalkylen bli lönsam. Isåfall drabbas även resten av världen av högre priser på frukt, grönt och nötter.

Labels:

befolkning,

frukt,

grundvatten,

grönsaker,

jordbruk,

kalifornien,

konstbevattning,

livsmedel,

nötter,

odling,

regn,

resiliens,

snö,

stordrift,

sårbarhet,

torka,

usa,

vatten,

väder

2014-01-23

2013 ett av de varmaste åren

På klimatfronten fortsätter det med varma år - 2013 var enligt NOAA:s sammanställning tillsammans med 2003 det fjärde varmaste året globalt sedan seriens början 1880. De tio varmaste åren i serien har alla varit från 1998 och framåt. Endast 2010, 2005 och 1998 var varmare. Så här såg temperaturavvikelserna ut globalt - notera att större delen av kartan är rosa eller röd.

Hur ska förnekarna av mänskligt orsakad global klimatuppvärmning (AGW) bortförklara detta? Sveriges främsta häckningsplats för AGW-förnekarna är sidan med det närmast ironiska namnet "Klimatupplysningen" - de borde snarare kallas för "Klimatförvirringen".

Det är inte så att uppvärmningen särskilt har avstannat de senaste femton åren, som förvillarna påstår. Temperaturen varierar som bekant från år till år och 1998 råkade vara ett ovanligt varmt år. Därefter har nio av de tio varmaste åren inträffat under 2000-talet. Liknande avvikelser från upptrenden kan man se även tidigare i serien, men den längre trenden är tydlig.

Någon som sysslar med teknisk analys skulle nog anse att den globala temperaturen befinner sig i en konsolideringsfas i en upptrend och att vi inte fått några som helst indikationer på att en topp skulle vara nådd.

NASA har något annorlunda mätmetoder och kom häromdagen fram till att 2013 var det sjunde varmaste året, på delad plats med 2009 och 2006. Resultatet är ändå ganska lika sett till den större bilden.

Effekterna av klimatförändringarna är något vi kommer att tvingas leva med, eftersom vi redan bränt så mycket fossila bränslen att även om all förbränning stoppade idag skulle uppvärmningen fortsätta. Det är inte ett problem vi kan lösa, utan ett predikament som vi måste förhålla oss till och anpassa oss till. Visserligen kan vi undvika att göra saken ännu värre genom att skära ner på förbränningen av fossila bränslen framöver, men historien inger tyvärr inte särskilt mycket hopp om att det skulle lyckas. Ända sedan klimatfrågan började diskuteras har de globala koldioxidutsläppen fortsatt att öka. Mänskligheten är som en förhärdad nikotinist - beroende av drogen fossila bränslen och kan inte sluta trots att man förstår vilka skadeverkningar det leder till. Förklaringen till beroendet är nog att kopplingen är stark mellan energiförbrukning och ekonomisk aktivitet. De fossila bränslena ger lättillgänglig energi och därmed ekonomiskt välstånd, något som de flesta människor har svårt att säga nej till.

Hur ska förnekarna av mänskligt orsakad global klimatuppvärmning (AGW) bortförklara detta? Sveriges främsta häckningsplats för AGW-förnekarna är sidan med det närmast ironiska namnet "Klimatupplysningen" - de borde snarare kallas för "Klimatförvirringen".

Det är inte så att uppvärmningen särskilt har avstannat de senaste femton åren, som förvillarna påstår. Temperaturen varierar som bekant från år till år och 1998 råkade vara ett ovanligt varmt år. Därefter har nio av de tio varmaste åren inträffat under 2000-talet. Liknande avvikelser från upptrenden kan man se även tidigare i serien, men den längre trenden är tydlig.

Någon som sysslar med teknisk analys skulle nog anse att den globala temperaturen befinner sig i en konsolideringsfas i en upptrend och att vi inte fått några som helst indikationer på att en topp skulle vara nådd.

NASA har något annorlunda mätmetoder och kom häromdagen fram till att 2013 var det sjunde varmaste året, på delad plats med 2009 och 2006. Resultatet är ändå ganska lika sett till den större bilden.

Effekterna av klimatförändringarna är något vi kommer att tvingas leva med, eftersom vi redan bränt så mycket fossila bränslen att även om all förbränning stoppade idag skulle uppvärmningen fortsätta. Det är inte ett problem vi kan lösa, utan ett predikament som vi måste förhålla oss till och anpassa oss till. Visserligen kan vi undvika att göra saken ännu värre genom att skära ner på förbränningen av fossila bränslen framöver, men historien inger tyvärr inte särskilt mycket hopp om att det skulle lyckas. Ända sedan klimatfrågan började diskuteras har de globala koldioxidutsläppen fortsatt att öka. Mänskligheten är som en förhärdad nikotinist - beroende av drogen fossila bränslen och kan inte sluta trots att man förstår vilka skadeverkningar det leder till. Förklaringen till beroendet är nog att kopplingen är stark mellan energiförbrukning och ekonomisk aktivitet. De fossila bränslena ger lättillgänglig energi och därmed ekonomiskt välstånd, något som de flesta människor har svårt att säga nej till.

Krav på protektionism att vänta - även inom EU

Jag läser att franska byggföretag är upprörda över att spanska byggare tar deras jobb. De säger att de spanska företagen ägnar sig åt oschysst konkurrens genom låga löner och att inte följa regler ordentligt. Spanjorerna å sin sida säger att de bara följer EU:s regler om fri rörlighet för företag och anställda.

Det är inte underligt att spanska byggföretag söker sig till den franska marknaden, med tanke på att arbetslösheten i Spanien är på 26 procent och byggandet har drabbats särskilt hårt. EU-direktivet om utstationerade arbetstagare från 1996 tillåter att företag "utstationerar" arbetare till ett annat EU-land i upp till två år, men med hemlandets löner, skatter och sociala avgifter. Det är en viktig del i EU:s ambitioner att integrera medlemsländerna med varandra.

Antalet utstationerade arbetare i Frankrike har ökat tiofalt på tio år (42 procent av dessa finns inom byggindustrin), vilket lett till missnöje från fransmännens sida. Nationalistiska partiet Front National vill upphäva direktivet (hur nu det skulle gå till) och gör ett nummer av detta inför EU-parlamentsvalet i maj. Även parlamentsledamöter från president Francois Hollandes regerande socialistparti vill skärpa regleringarna för utstationerade arbetare från andra EU-länder, med hänvisning till att många företag använder denna möjlighet för att gå runt lokala lagar för arbetskraft, så kallad "social dumpning".

Framförallt Frankrike och Tyskland har drivit på för att skärpa tillämpningen av direktivet om utstationerade arbetstagare och i början av december förra året fick man med sig andra länder på det i ett beslut från ministerrådet, om än i ganska urvattnad form. Frågan lär dock dyka upp snart igen.

Så länge det gick bra för EU var bestämmelserna om öppenhet inom unionen inte lika kontroversiella (även om just "social dumpning" genom utstationering varit kritiserat förut), men nu när det går dåligt reses allt fler krav på att skydda inhemska företag. Detta är en trend som säkerligen kommer att förstärkas de närmaste åren.

Med tanke på det utbredda missnöjet i många EU-länder och den höga arbetslösheten kommer många partier, framförallt de populistiska, att försöka se till att "illojal konkurrens" inom EU blir en valfråga inför EU-valet i maj. Med tanke på det generellt väldigt låga valdeltagandet i EU-parlamentsvalen finns goda möjligheter för EU-kritiska partier att få starkt ökad representation i EU-parlamentet, bara de lyckas trumma ihop soffliggande väljare som känner för att proteströsta mot EU.

Det är nog inte bara inom EU vi får se trenden mot mer protektionism, utan i spåren av nedåtgående finansiellt tillstånd i många länder kommer det även att bli en trend på global nivå. Det är bara att se på tidigare större kriser för att ana vad som kommer. Världshandelsorganisationen WTO:s frihandelsagenda kommer säkerligen att bli överkörd.

Det är inte underligt att spanska byggföretag söker sig till den franska marknaden, med tanke på att arbetslösheten i Spanien är på 26 procent och byggandet har drabbats särskilt hårt. EU-direktivet om utstationerade arbetstagare från 1996 tillåter att företag "utstationerar" arbetare till ett annat EU-land i upp till två år, men med hemlandets löner, skatter och sociala avgifter. Det är en viktig del i EU:s ambitioner att integrera medlemsländerna med varandra.

Antalet utstationerade arbetare i Frankrike har ökat tiofalt på tio år (42 procent av dessa finns inom byggindustrin), vilket lett till missnöje från fransmännens sida. Nationalistiska partiet Front National vill upphäva direktivet (hur nu det skulle gå till) och gör ett nummer av detta inför EU-parlamentsvalet i maj. Även parlamentsledamöter från president Francois Hollandes regerande socialistparti vill skärpa regleringarna för utstationerade arbetare från andra EU-länder, med hänvisning till att många företag använder denna möjlighet för att gå runt lokala lagar för arbetskraft, så kallad "social dumpning".

Framförallt Frankrike och Tyskland har drivit på för att skärpa tillämpningen av direktivet om utstationerade arbetstagare och i början av december förra året fick man med sig andra länder på det i ett beslut från ministerrådet, om än i ganska urvattnad form. Frågan lär dock dyka upp snart igen.

Så länge det gick bra för EU var bestämmelserna om öppenhet inom unionen inte lika kontroversiella (även om just "social dumpning" genom utstationering varit kritiserat förut), men nu när det går dåligt reses allt fler krav på att skydda inhemska företag. Detta är en trend som säkerligen kommer att förstärkas de närmaste åren.

Med tanke på det utbredda missnöjet i många EU-länder och den höga arbetslösheten kommer många partier, framförallt de populistiska, att försöka se till att "illojal konkurrens" inom EU blir en valfråga inför EU-valet i maj. Med tanke på det generellt väldigt låga valdeltagandet i EU-parlamentsvalen finns goda möjligheter för EU-kritiska partier att få starkt ökad representation i EU-parlamentet, bara de lyckas trumma ihop soffliggande väljare som känner för att proteströsta mot EU.

Det är nog inte bara inom EU vi får se trenden mot mer protektionism, utan i spåren av nedåtgående finansiellt tillstånd i många länder kommer det även att bli en trend på global nivå. Det är bara att se på tidigare större kriser för att ana vad som kommer. Världshandelsorganisationen WTO:s frihandelsagenda kommer säkerligen att bli överkörd.

Labels:

arbetslöshet,

arbetsmarknad,

byggbranschen,

eu,

frankrike,

protektionism,

spanien

2014-01-22

Det går dåligt för Danske Bank

Jag läser idag att Danske Bank sparkar ett fyrtiotal anställda i Sverige. Det är ingen överraskning att de måste spara in - banken har tappat 40000 kunder under första halvåret 2013 och ytterligare 54000 kunder under tredje kvartalet. En del av dessa borde vara i Sverige. Jag var en av dem, då jag i våras bytte bank eftersom Danske Bank höjde sina avgifter. När jag gick in på banken för att avsluta mitt konto såg den stackars bankanställda inte särskilt glad ut.

Att de har tappat så många kunder torde hänga samman med att Danske Banks avgiftshöjning i början av året skapade en proteststorm i Danmark. I Sverige är Danske Bank förhållandevis små, så det blev inte samma rabalder här.

Nu är det så att Danske Bank är Danmarks överlägset största bank. De är farligt stora i förhållande till Danmarks ekonomi - när jag tittade på detta i augusti 2011 hade de tillgångar på 186 procent av Danmarks årliga BNP. Förvisso har de även verksamhet i andra länder, men allra största delen av verksamheten är i Danmark. Jämfört med Nordea, som då hade tillgångar på 170 procent av Sveriges BNP, är Danske Banks verksamhet betydligt mer koncentrerad till hemlandet. Nordea står på mer lika ben i vart och ett av de nordiska länderna.

Att de har tappat så många kunder torde hänga samman med att Danske Banks avgiftshöjning i början av året skapade en proteststorm i Danmark. I Sverige är Danske Bank förhållandevis små, så det blev inte samma rabalder här.

Nu är det så att Danske Bank är Danmarks överlägset största bank. De är farligt stora i förhållande till Danmarks ekonomi - när jag tittade på detta i augusti 2011 hade de tillgångar på 186 procent av Danmarks årliga BNP. Förvisso har de även verksamhet i andra länder, men allra största delen av verksamheten är i Danmark. Jämfört med Nordea, som då hade tillgångar på 170 procent av Sveriges BNP, är Danske Banks verksamhet betydligt mer koncentrerad till hemlandet. Nordea står på mer lika ben i vart och ett av de nordiska länderna.

Omsättningsfall för norska bostäder

Som jag skrev i början av januari så föll bostadspriserna i Norge 2013 för första gången sedan finanskrisen. Idag rapporterades att bostadsförsäljningen i Norge föll 34 procent fjärde kvartalet 2013 jämfört med samma kvartal 2012. Totalt under 2013 föll bostadsförsäljningen i Norge med 12 procent - omsättningsfallet accelererade alltså under slutet av året, vilket inte bådar gott för 2014. Även produktionsstarter av nya bostäder uppvisade en liknande trend - de föll med 18 procent mot fjolåret under sista kvartalet och med 6 procent för helåret. Byggarna ser vartåt det barkar och vill inte bli sittande med osålda nyproducerade bostäder.

Vi ser alltså allt fler bekräftelser på att den norska bostadsbubblan faktiskt toppade i maj 2013. Sjunkande omsättning brukar hänga samman med sprucken bubbla i och med att säljarna ännu inte har anpassat sig till det nya prisläget, utan hoppas på att det bara är en tillfällig dipp för priserna.

Inte förvånande kräver nu Boligprodusentenes Forening åtgärder från myndigheterna för att åter driva upp efterfrågan - bland annat vill de att kravet på kontantinsats vid bostadsköp sänks till 10 procent. Bostadsstarterna väntas fortsätta nedåt i år och det kommer att lägga en våt handduk över hela den överhettade norska byggbranschen. Frågan är om regeringen kommer att vidta några åtgärder - det verkar lite tidigt ännu. Av andra länders spruckna bostadsbubblor kan vi se att när bubblan väl brustit är det väldigt svårt att återuppliva den - Norges styrande borde tänka efter ordentligt innan de försöker stimulera bostadssektorn.

Vi ser alltså allt fler bekräftelser på att den norska bostadsbubblan faktiskt toppade i maj 2013. Sjunkande omsättning brukar hänga samman med sprucken bubbla i och med att säljarna ännu inte har anpassat sig till det nya prisläget, utan hoppas på att det bara är en tillfällig dipp för priserna.

Inte förvånande kräver nu Boligprodusentenes Forening åtgärder från myndigheterna för att åter driva upp efterfrågan - bland annat vill de att kravet på kontantinsats vid bostadsköp sänks till 10 procent. Bostadsstarterna väntas fortsätta nedåt i år och det kommer att lägga en våt handduk över hela den överhettade norska byggbranschen. Frågan är om regeringen kommer att vidta några åtgärder - det verkar lite tidigt ännu. Av andra länders spruckna bostadsbubblor kan vi se att när bubblan väl brustit är det väldigt svårt att återuppliva den - Norges styrande borde tänka efter ordentligt innan de försöker stimulera bostadssektorn.

Turkiet går mot ekonomisk baksmälla

Något som inte har nämnts särskilt mycket i svenska medier är den ekonomiska situationen för Turkiet. Landet brukar utmålas som en "tillväxtmarknad", men tillväxten bygger på en lika bräcklig grund som den som exempelvis Spanien och Grekland hade innan deras kriser.

Turkiet har visserligen en ganska hög BNP-tillväxt (över 4 procent per år), men den är betydligt lägre än för något år sedan och förväntas sjunka ytterligare. Denna höga tillväxt har till stor del skett på lånade pengar. Landet har under 2000-talet skaffat sig allt större underskott i bytesbalansen och det ligger för närvarande på nästan 8 procent av BNP. Detta har gjort att utlandsskulden har stigit kraftigt - den ligger nu runt 350 miljarder dollar eller runt 25 procent av årlig BNP.

Europeiska banker står för en stor del av utlåningen till Turkiet. Inte oväntat är det grannlandet Greklands banker som har den överlägset största exponeringen (i förhållande till storleken) mot Turkiet - lån till Turkiet står för över 5 procent av de grekiska bankernas tillgångar.

Den turkiska liran har tappat i värde under lång tid, men den senaste tiden har valutans fall accelererat. Landet har inte oväntat också en hög inflationstakt (över 7 procent per år), men trots valutafall och hög inflation beslöt centralbanken vid sitt senaste räntebeslut igår att inte höja styrräntan över de 7,75 procent där den står idag. Troligen ligger det politiska överväganden bakom detta - det ska hållas lokalval i slutet av mars och presidentval i augusti.

Ekonomer bedömer att Turkiet skulle behöva höja sin styrränta med en procentenhet för att stoppa lirans fall, men regeringen är ovillig att se detta innan valen. Regeringspartiet AKP har setat vid makten sedan 2002 och vill ogärna lämna ifrån sig makten.

Turkiet har dock en ganska låg statsskuld på endast 36 procent av årlig BNP och ett underskott i statsfinanserna som ligger under 3 procent av BNP. Detta är emellertid något som vi sett kan ändras snabbt vid en ekonomisk baksmälla.

Förutom att den turkiska ekonomins beroende av utländska lån och investeringar så finns ett stort problem i form av den korruptionsskandal som blommat ut den senaste tiden. Hundratals poliser har avskedats, liksom flera chefer på landets finansinspektion, telekommunikationsmyndighet och den statliga televisionen. Många andra har gripits för att ha tagit emot miljontals dollar i mutor för statliga kontrakt. Tio ministrar har avgått eller avsatts - många på grund av familjeband till skandalen.

En orsak till att statliga kontrakt varit så attraktiva är den byggboom som varit i Turkiet de senaste åren. Både statliga och privata bygginvesteringar har trefaldigats från 2003 till 2013. Större delen av turkiska statens investeringar har gått till byggande, med många stora projekt såsom ny flygplats för Istanbul och en ny bro över Bosporen. Nu riskerar flera av byggbolagen som är inblandade i mutskandalerna att få svårigheter att få tillgång till krediter. Eftersom byggprojekten ofta är så stora behövs mer krediter än vad det lokala banksystemet kan erbjuda, så byggföretagen måste skaffa utländsk finansiering. Sedan 2009 har turkiska företags skulder i utländsk valuta fördubblats till 170 miljarder dollar eller lite över 20 procent av årlig BNP. Detta kommer att ställa till det vid en fallande valutakurs.

Vi känner igen mönstret från andra länder som råkat i kris de senaste åren - snabb lånefinansierad tillväxt och byggboom kombinerat med ett underskott i bytesbalansen. Baksmällan efter den turkiska boomen lär komma att likna vad vi sett i andra länder. Ännu en liten bricka i den globala kreditbubblan är på väg att falla.

Turkiet har visserligen en ganska hög BNP-tillväxt (över 4 procent per år), men den är betydligt lägre än för något år sedan och förväntas sjunka ytterligare. Denna höga tillväxt har till stor del skett på lånade pengar. Landet har under 2000-talet skaffat sig allt större underskott i bytesbalansen och det ligger för närvarande på nästan 8 procent av BNP. Detta har gjort att utlandsskulden har stigit kraftigt - den ligger nu runt 350 miljarder dollar eller runt 25 procent av årlig BNP.

Europeiska banker står för en stor del av utlåningen till Turkiet. Inte oväntat är det grannlandet Greklands banker som har den överlägset största exponeringen (i förhållande till storleken) mot Turkiet - lån till Turkiet står för över 5 procent av de grekiska bankernas tillgångar.

Den turkiska liran har tappat i värde under lång tid, men den senaste tiden har valutans fall accelererat. Landet har inte oväntat också en hög inflationstakt (över 7 procent per år), men trots valutafall och hög inflation beslöt centralbanken vid sitt senaste räntebeslut igår att inte höja styrräntan över de 7,75 procent där den står idag. Troligen ligger det politiska överväganden bakom detta - det ska hållas lokalval i slutet av mars och presidentval i augusti.

Ekonomer bedömer att Turkiet skulle behöva höja sin styrränta med en procentenhet för att stoppa lirans fall, men regeringen är ovillig att se detta innan valen. Regeringspartiet AKP har setat vid makten sedan 2002 och vill ogärna lämna ifrån sig makten.

Turkiet har dock en ganska låg statsskuld på endast 36 procent av årlig BNP och ett underskott i statsfinanserna som ligger under 3 procent av BNP. Detta är emellertid något som vi sett kan ändras snabbt vid en ekonomisk baksmälla.

Förutom att den turkiska ekonomins beroende av utländska lån och investeringar så finns ett stort problem i form av den korruptionsskandal som blommat ut den senaste tiden. Hundratals poliser har avskedats, liksom flera chefer på landets finansinspektion, telekommunikationsmyndighet och den statliga televisionen. Många andra har gripits för att ha tagit emot miljontals dollar i mutor för statliga kontrakt. Tio ministrar har avgått eller avsatts - många på grund av familjeband till skandalen.

En orsak till att statliga kontrakt varit så attraktiva är den byggboom som varit i Turkiet de senaste åren. Både statliga och privata bygginvesteringar har trefaldigats från 2003 till 2013. Större delen av turkiska statens investeringar har gått till byggande, med många stora projekt såsom ny flygplats för Istanbul och en ny bro över Bosporen. Nu riskerar flera av byggbolagen som är inblandade i mutskandalerna att få svårigheter att få tillgång till krediter. Eftersom byggprojekten ofta är så stora behövs mer krediter än vad det lokala banksystemet kan erbjuda, så byggföretagen måste skaffa utländsk finansiering. Sedan 2009 har turkiska företags skulder i utländsk valuta fördubblats till 170 miljarder dollar eller lite över 20 procent av årlig BNP. Detta kommer att ställa till det vid en fallande valutakurs.

Vi känner igen mönstret från andra länder som råkat i kris de senaste åren - snabb lånefinansierad tillväxt och byggboom kombinerat med ett underskott i bytesbalansen. Baksmällan efter den turkiska boomen lär komma att likna vad vi sett i andra länder. Ännu en liten bricka i den globala kreditbubblan är på väg att falla.

Labels:

byggboom,

bytesbalans,

grekland,

inflation,

korruption,

kredit,

politik,

tillväxt,

turkiet,

valutakurs

2014-01-21

Grekland och valen

Som bekant är Grekland EU-ordförande detta halvår då det ska hållas val till EU-parlamentet i slutet av maj. Den regerande koalitionen i Grekland backar i opinionsundersökningarna - nu senast i en opinionsundersökning i den kritiska Attika-regionen som inkluderar Aten och landets mest folkrika område.

Det radikala vänsterpartiet Syriza, som är i opposition och motsätter sig de besparingar som den nuvarande regeringen genomför, blev där största parti med 24,6 procent i undersökningen, mot bara 16,9 för största regeringspartnern Nea Demokratia. Eftersom det grekiska valsystemet ger en bonus på 50 mandat (av totalt 300 i parlamentet) skulle Syriza vara den självklara regeringskandidaten. Nu ska det visserligen enligt schemat inte hållas parlamentsval i Grekland förrän 2016, men risken är överhängande att det blir nyval innan dess, efterhand som den nuvarande regeringen försvagas. Resultatet i EU-parlamentsvalet och de grekiska lokal- och regionalvalen i maj kan bidra till det.

Socialdemokratiska Pasok, koalitionspartner till premiärminister Antonis Samaras, får bara 3 procent och ligger därmed på tröskeln för att ramla ur parlamentet. Lika illa är det för den före detta koalitionspartnern Demokratiska Vänstern som ligger på 3,1 procent. Kommunistpartiet KKE är fjärde största parti med 4,9 procent.

Ultranationalistiska och högerextremistiska Gyllene Gryning får 11,1 procent i undersökningen, trots att dess ledare Nikos Michaloliakos och fyra andra av partiets parlamentsledamöter sitter häktade i väntan på rättegång.

Premiärminister Antonis Samaras lovar nu en återhämtning från Greklands sju år långa recession och hoppas i år kunna återvända till marknaderna för att finansiera sin statsskuld. Går det inte som tänkt (när har det gjort det i historien om den grekiska krisen) kommer det att bli svårt att undvika nyval.

Syrizas ledare Alexis Tsipras har tydligt deklarerat att han inte kommer att betala tillbaka de lån landet fått från "trojkan" av EU, IMF och ECB. Greklands statsskuld är på i runda slängar 320 miljarder euro och eurozonens övriga länder sitter direkt eller indirekt på grekiska statsobligationer för omkring 256 miljarder euro - hur kul blir det för exempelvis Spanien att "tappa bort" några tiotal miljarder euro? Detta förutom smittoeffekterna. Som jag har påpekat tidigare kan Grekland nu lättare göra statsbankrutt då de har ett primärt budgetöverskott och ett överskott i bytesbalansen, eller åtminstone bli betydligt kaxigare mot sina utländska kreditorer.

Grekland väntar bara på en tändande gnista - arbetslösheten ligger runt 25 procent och ungdomsarbetslösheten på 58 procent. Dessutom har nu Grekland den värsta fattigdomen i EU, numera värre än Rumänien och Bulgarien. Mitt scenario är att valen i maj ställer frågan om regeringens legitimitet på sin spets och att det utlyses nyval till efter sommaren. En jordskredsseger för Syriza gör att Grekland ställer in betalningarna på statsskulden. Blotta farhågan om att den grekiska regeringen skulle avgå kan dock skaka EU och finansmarknaderna med tanke på de möjligheter det öppnar upp.

Det radikala vänsterpartiet Syriza, som är i opposition och motsätter sig de besparingar som den nuvarande regeringen genomför, blev där största parti med 24,6 procent i undersökningen, mot bara 16,9 för största regeringspartnern Nea Demokratia. Eftersom det grekiska valsystemet ger en bonus på 50 mandat (av totalt 300 i parlamentet) skulle Syriza vara den självklara regeringskandidaten. Nu ska det visserligen enligt schemat inte hållas parlamentsval i Grekland förrän 2016, men risken är överhängande att det blir nyval innan dess, efterhand som den nuvarande regeringen försvagas. Resultatet i EU-parlamentsvalet och de grekiska lokal- och regionalvalen i maj kan bidra till det.

Socialdemokratiska Pasok, koalitionspartner till premiärminister Antonis Samaras, får bara 3 procent och ligger därmed på tröskeln för att ramla ur parlamentet. Lika illa är det för den före detta koalitionspartnern Demokratiska Vänstern som ligger på 3,1 procent. Kommunistpartiet KKE är fjärde största parti med 4,9 procent.

Ultranationalistiska och högerextremistiska Gyllene Gryning får 11,1 procent i undersökningen, trots att dess ledare Nikos Michaloliakos och fyra andra av partiets parlamentsledamöter sitter häktade i väntan på rättegång.

Premiärminister Antonis Samaras lovar nu en återhämtning från Greklands sju år långa recession och hoppas i år kunna återvända till marknaderna för att finansiera sin statsskuld. Går det inte som tänkt (när har det gjort det i historien om den grekiska krisen) kommer det att bli svårt att undvika nyval.

Syrizas ledare Alexis Tsipras har tydligt deklarerat att han inte kommer att betala tillbaka de lån landet fått från "trojkan" av EU, IMF och ECB. Greklands statsskuld är på i runda slängar 320 miljarder euro och eurozonens övriga länder sitter direkt eller indirekt på grekiska statsobligationer för omkring 256 miljarder euro - hur kul blir det för exempelvis Spanien att "tappa bort" några tiotal miljarder euro? Detta förutom smittoeffekterna. Som jag har påpekat tidigare kan Grekland nu lättare göra statsbankrutt då de har ett primärt budgetöverskott och ett överskott i bytesbalansen, eller åtminstone bli betydligt kaxigare mot sina utländska kreditorer.

Grekland väntar bara på en tändande gnista - arbetslösheten ligger runt 25 procent och ungdomsarbetslösheten på 58 procent. Dessutom har nu Grekland den värsta fattigdomen i EU, numera värre än Rumänien och Bulgarien. Mitt scenario är att valen i maj ställer frågan om regeringens legitimitet på sin spets och att det utlyses nyval till efter sommaren. En jordskredsseger för Syriza gör att Grekland ställer in betalningarna på statsskulden. Blotta farhågan om att den grekiska regeringen skulle avgå kan dock skaka EU och finansmarknaderna med tanke på de möjligheter det öppnar upp.

2014-01-16

BR-priserna i Stockholms innerstad gick ner i början av 1990-talet

Jag fick en läsarfråga nyligen om bostadsrättspriser i Stockholms innerstad faktiskt sjönk under krisen i början av 1990-talet. Läsarens kompis påstod att de inte gjorde det. Cornucopia har idag med hjälp av läsare letat upp lägenhetspriser för Vasastaden 1973-2013 samt bostadsrättspriser för Stockolms innerstad från 1992 som visar att det ser ut att ha varit en nedgång i början av 1990-talet.

Jag gjorde en liten sökning och hittade i den rapport om hushållens skuldsättning och bostadsmarknaden som byggbranschen nyligen beställde av Evidens ett diagram över bostadsrättspriser 1980-2011 i Stockholms innerstad. Jag har rensat bort den linje som de lagt in där de jämför sin modell med det faktiska utfallet. Det blir lite fult, men det får ni stå ut med - huvudsaken är att man ser vad som hände.

Inte oväntat följde bostadsrättspriserna i Stockholms innerstad vad som hände rent allmänt med bostadspriserna i Sverige 1989-1993. Den största nedgången skedde 1991-1993. Totalt ser (de nominella) priserna ut att ha gått ner runt 45 procent.

En prisnedgång nominellt på 45 procent är alltså inte orimligt att tänka sig, vilket inte ligger alltför långt från det jag brukar gissa på mellan tummen och pekfingret, nämligen att jag förväntar mig att bostadspriserna när nedgången väl startar kommer att halveras. Vad skulle en sådan nedgång innebära för Sveriges ekonomi idag?

P.S. Det är helt klart att det är Värderingsdata som har de bästa källorna till historiska bostadspriser i Sverige. Jag antar att de tar betalt för att lämna ut siffror.

Jag gjorde en liten sökning och hittade i den rapport om hushållens skuldsättning och bostadsmarknaden som byggbranschen nyligen beställde av Evidens ett diagram över bostadsrättspriser 1980-2011 i Stockholms innerstad. Jag har rensat bort den linje som de lagt in där de jämför sin modell med det faktiska utfallet. Det blir lite fult, men det får ni stå ut med - huvudsaken är att man ser vad som hände.

Inte oväntat följde bostadsrättspriserna i Stockholms innerstad vad som hände rent allmänt med bostadspriserna i Sverige 1989-1993. Den största nedgången skedde 1991-1993. Totalt ser (de nominella) priserna ut att ha gått ner runt 45 procent.

En prisnedgång nominellt på 45 procent är alltså inte orimligt att tänka sig, vilket inte ligger alltför långt från det jag brukar gissa på mellan tummen och pekfingret, nämligen att jag förväntar mig att bostadspriserna när nedgången väl startar kommer att halveras. Vad skulle en sådan nedgång innebära för Sveriges ekonomi idag?

P.S. Det är helt klart att det är Värderingsdata som har de bästa källorna till historiska bostadspriser i Sverige. Jag antar att de tar betalt för att lämna ut siffror.

2014-01-14

Dagens antibostadsbubblare

Det är fascinerande hur mycket energi och trycksvärta (eller dess elektroniska motsvarighet 0x000000) som nu går åt i debatten huruvida vi har en bostadsbubbla i Sverige eller inte.

Senaste händelseutvecklingen i debatten är att kändisekonomen Paul Krugman tycker att vi har en bostadsbubbla i Sverige. Han pekar på bostadspriser som har ökat kraftigt samt även hushållens skulder. Han påpekar också att man i flera länder de senaste 7-8 åren har trott att det var annorlunda där och därför ingen bubbla, men det har visat sig att det inte var annorlunda utan bara en gammal hederlig bostadsbubbla.

Nu återstår som bekant inte många ospräckta bostadsbubblor kvar i världen - det är väl bara Sverige, Norge, Kanada, Australien, Nya Zeeland och Frankrike som återstår bland OECD-länderna. Och för Norge ser det som jag skrev nyligen ut som om bubblan slutligen kan ha spruckit förra året.

Det är som vanligt uppfriskande att höra utländska bedömare, då de hela tiden anser att Sverige har en bostadsbubbla, medan många inhemska ekonomer med näbbar och klor försöker argumentera emot. Bland dem som uttryckt oro för en svenska bostadsbubbla finns kändisekonomer som Nouriel Roubini, Robert Shiller och nu då Paul Krugman. Även flera tunga ekonomiska institutioner har uttryckt oro, t.ex. IMF och EU-kommissionen. Utländska ekonomimedia såsom Bloomberg eller The Economist är också helt på det klara med att Sverige har en bostadsbubbla.

Krugman säger vidare att det inte går att "göra pyspunka" på en bostadsbubbla och att den mesta skadan för ekonomin redan är skedd, även om den inte syns ännu. Lite motsägelsefullt rekommenderar Krugman att Sverige nu ska tillämpa en "aggressiv penning- och finanspolitik så att ekonomin inte drabbas för hårt om bubblan spricker". Lite för tidigt att göra det redan nu, som Den Hälsosamme Ekonomisten påpekar. Man bör nog vänta tills bubblan är konstaterat sprucken, annars riskerar man att blåsa under ännu en sista excess.

Nu behövde vi inte vänta länge på en reaktion på Krugmans uttalanden från antibostadsbubblarlägret. Före detta ledamoten av Riksbankens direktion Lars E O Svensson anser som bekant inte att Sverige har någon bostadsbubbla utan att bostadspriserna istället har genomgått ett skifte till en högre nivå. Därför är det inte oväntat att just Svensson reagerar och passande blir intervjuad av SvD. Svensson anser inte att Krugman är tillräckligt insatt i just den svenska bostadsmarknaden för att kunna säga att det råder bostadsbubbla här. Däremot anser Svensson att Krugman är tillräckligt insatt i svenska förhållanden för att kunna säga att Riksbankens penningpolitik har varit för stram. Intressant att det bara är i det fall där Krugman håller med Svensson som Svensson anser att Krugman har rätt och är tillräckligt insatt...

Lars E O Svensson säger vidare att "När bostadsmarknader har kraschat i andra länder har det de facto sett annorlunda ut. Det har varit spekulation och stort byggande, och lågt sparande och ett bytesbalansunderskott". Detta är faktiskt fel. Danmark och Nederländerna hade inte bytesbalansunderskott när deras bostadsbubbla sprack. Danmark och Nederländerna hade inte heller vad jag kan se särskilt lågt sparande under bubblans uppbyggnadsfas. Spekulation i svenska bostäder nämnde jag i förrgår - det finns även här ett spekulativt inslag, men inte av det slag man brukar mena.

På Ekonomistas finns idag även en artikel med rubriken "Finns det en prisbubbla på bostadsmarknaden?" Jag behövde inte ens läsa artikeln för att kunna gissa vad den skulle komma fram till: "Sammantaget finns det knappast några tecken på att det skulle finnas en prisbubbla på bostadsmarknaden."

Harry Flam, professor i internationell ekonomi vid Institutet för internationell ekonomi vid Stockholms universitet, har skrivit denna artikel och han nämner för det första några undersökningar som kommit fram till att det inte finns någon boprisbubbla i Sverige, bland annat beställningsverket från Evidens (som togs fram på uppdrag av byggföretagen). Som vanligt handlar det om att prisuppgången kan förklaras av "fundamentala faktorer".

Därefter undersöker Flam tre tecken på att det skulle kunna finnas en bostadsbubbla. Det första handlar om "bostäder köps som finansiella investeringar i förväntan om framtida kapitalvinster och inte för eget boende". Där har han rätt i att det troligen inte förekommer särskilt mycket i Sverige. Däremot motiverar folk sina egna köp av alltför dyra bostäder med förväntan om framtida kapitalvinster, även om de faktiskt ska bo i dem själva. Jag hör det i princip varje vecka. Kanske inte exakt det tecken som Flam letar efter, men väldigt likt.

Det andra tecknet Flam undersöker är hur priset för en köpt bostad skiljer sig från en hyrd.

Flams tredje tecken är en "snabb och kraftig uppgång i markpriset". Han visar visserligen att markpriset i storstäderna ökat groteskt snabbt - ett femfaldigande i reala kvadratmeterpriser sedan 1998, men argumenterar därefter för att det inte är så farligt, eftersom fallhöjden till övriga landet (som får representera "det normala") är relativt liten, då de reala markpriserna där "bara" trefaldigats på femton år. Även ett trefaldigande på 15 år är en väldigt snabb uppgång i markpriset, så det är tydligt att vi har en bubbla inte bara i storstäderna, utan i hela Sverige, även om den är värre i storstäderna. Jämför man en bubbla med en bubbla så ser det kanske inte så farligt ut.

Jag anser alltså fortfarande att vi har en boprisbubbla i Sverige, som ännu inte har spruckit, samt att Harry Flams argumentation emot detta i den aktuella artikeln inte håller.

Senaste händelseutvecklingen i debatten är att kändisekonomen Paul Krugman tycker att vi har en bostadsbubbla i Sverige. Han pekar på bostadspriser som har ökat kraftigt samt även hushållens skulder. Han påpekar också att man i flera länder de senaste 7-8 åren har trott att det var annorlunda där och därför ingen bubbla, men det har visat sig att det inte var annorlunda utan bara en gammal hederlig bostadsbubbla.

Nu återstår som bekant inte många ospräckta bostadsbubblor kvar i världen - det är väl bara Sverige, Norge, Kanada, Australien, Nya Zeeland och Frankrike som återstår bland OECD-länderna. Och för Norge ser det som jag skrev nyligen ut som om bubblan slutligen kan ha spruckit förra året.

Det är som vanligt uppfriskande att höra utländska bedömare, då de hela tiden anser att Sverige har en bostadsbubbla, medan många inhemska ekonomer med näbbar och klor försöker argumentera emot. Bland dem som uttryckt oro för en svenska bostadsbubbla finns kändisekonomer som Nouriel Roubini, Robert Shiller och nu då Paul Krugman. Även flera tunga ekonomiska institutioner har uttryckt oro, t.ex. IMF och EU-kommissionen. Utländska ekonomimedia såsom Bloomberg eller The Economist är också helt på det klara med att Sverige har en bostadsbubbla.

Krugman säger vidare att det inte går att "göra pyspunka" på en bostadsbubbla och att den mesta skadan för ekonomin redan är skedd, även om den inte syns ännu. Lite motsägelsefullt rekommenderar Krugman att Sverige nu ska tillämpa en "aggressiv penning- och finanspolitik så att ekonomin inte drabbas för hårt om bubblan spricker". Lite för tidigt att göra det redan nu, som Den Hälsosamme Ekonomisten påpekar. Man bör nog vänta tills bubblan är konstaterat sprucken, annars riskerar man att blåsa under ännu en sista excess.

Nu behövde vi inte vänta länge på en reaktion på Krugmans uttalanden från antibostadsbubblarlägret. Före detta ledamoten av Riksbankens direktion Lars E O Svensson anser som bekant inte att Sverige har någon bostadsbubbla utan att bostadspriserna istället har genomgått ett skifte till en högre nivå. Därför är det inte oväntat att just Svensson reagerar och passande blir intervjuad av SvD. Svensson anser inte att Krugman är tillräckligt insatt i just den svenska bostadsmarknaden för att kunna säga att det råder bostadsbubbla här. Däremot anser Svensson att Krugman är tillräckligt insatt i svenska förhållanden för att kunna säga att Riksbankens penningpolitik har varit för stram. Intressant att det bara är i det fall där Krugman håller med Svensson som Svensson anser att Krugman har rätt och är tillräckligt insatt...

Lars E O Svensson säger vidare att "När bostadsmarknader har kraschat i andra länder har det de facto sett annorlunda ut. Det har varit spekulation och stort byggande, och lågt sparande och ett bytesbalansunderskott". Detta är faktiskt fel. Danmark och Nederländerna hade inte bytesbalansunderskott när deras bostadsbubbla sprack. Danmark och Nederländerna hade inte heller vad jag kan se särskilt lågt sparande under bubblans uppbyggnadsfas. Spekulation i svenska bostäder nämnde jag i förrgår - det finns även här ett spekulativt inslag, men inte av det slag man brukar mena.

På Ekonomistas finns idag även en artikel med rubriken "Finns det en prisbubbla på bostadsmarknaden?" Jag behövde inte ens läsa artikeln för att kunna gissa vad den skulle komma fram till: "Sammantaget finns det knappast några tecken på att det skulle finnas en prisbubbla på bostadsmarknaden."

Harry Flam, professor i internationell ekonomi vid Institutet för internationell ekonomi vid Stockholms universitet, har skrivit denna artikel och han nämner för det första några undersökningar som kommit fram till att det inte finns någon boprisbubbla i Sverige, bland annat beställningsverket från Evidens (som togs fram på uppdrag av byggföretagen). Som vanligt handlar det om att prisuppgången kan förklaras av "fundamentala faktorer".